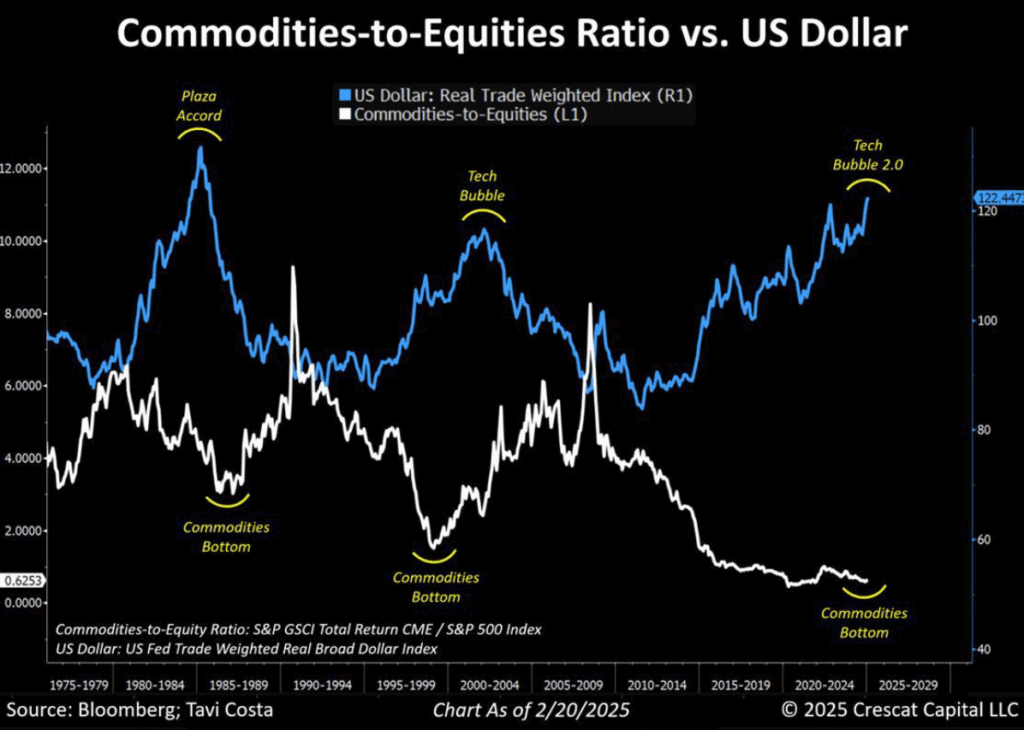

この図は、「コモディティと株式の比率(Commodities-to-Equities Ratio)」と「実質実効為替ベースの米ドル指数(US Dollar: Real Trade Weighted Index)」の関係を1975年〜2025年2月まで時系列で示したチャートです。以下に図の主なポイントと読み解き方を解説します。

🔹【凡例】

- 白線(左軸 L1):コモディティ対株式比率(S&P GSCI Total Return / S&P500)

- 青線(右軸 R1):米ドル実質実効為替指数(US Fed Trade Weighted Real Broad Dollar Index)

🔍 図の主な解釈と示唆

① 逆相関の構造:ドルとコモディティ

- 米ドル(青)が上昇すると、コモディティ相対パフォーマンス(白)は下落する傾向。

- 逆にドルが下落すると、コモディティが株式より優位になる傾向が見られます。

これは経済原則に沿っており:

- ドル高 → ドル建てコモディティ価格が下がりやすい(需要減)

- ドル安 → コモディティ価格が相対的に上昇しやすい

② 歴史的転換点のマーキング

図中にはいくつかの注目すべき歴史的転換点が黄色で示されています。

| 時期 | 出来事 | 特徴 |

|---|---|---|

| Plaza Accord(1985) | 主要国協調によるドル安政策 | ドル高ピーク→その後下落、コモディティ上昇へ転換 |

| Tech Bubble(2000) | 米ITバブルの頂点 | ドル強含み、コモディティ比率は底値圏 |

| Tech Bubble 2.0(2025) | 現在のナスダック主導のバブル的局面を示唆 | ドル高、コモディティ対株式比率は歴史的低水準にある |

| Commodities Bottom(数回) | コモディティ相対価値のボトムゾーン | 次のコモディティ強気相場の起点となる可能性あり |

③ 現在(2025)の位置づけ

- コモディティ対株式比率(白線)は1970年代以来の最安値圏に位置している。

- 一方、米ドル指数は史上最高水準に接近しており、1985年(プラザ合意直前)や2000年(ITバブル)と類似した構造に見える。

- 「Commodities Bottom」という注記が再び現れており、「次のコモディティ強気相場が近い」という示唆。

🔁 全体的な読み方と戦略的含意

| 状況 | 意味合い | 投資示唆 |

|---|---|---|

| ドル高・コモディティ比率低下 | 株式が相対的に優位(特に米国グロース株) | 株式バブルの兆候・過熱感 |

| ドル下落・コモディティ比率上昇 | コモディティや資源株、実物資産が優位に | インフレヘッジ、資源シフト戦略が有効 |

✅ 最終的なポイント

このチャートは「ドル高が極限に達した際、コモディティは相対的に出遅れており、反転上昇する局面に入る可能性が高い」という長期サイクルを示唆しています。

現在(2025)はまさにそうしたサイクルの転換点にあるかもしれないことから、株式→コモディティへのローテーションを検討すべきタイミングと読むこともできます。

ご希望があれば、関連するETF・コモディティ資産クラスや、ポートフォリオへの組み入れ方も解説可能です。

コメント